O mercado global de compensação voluntária de carbono tem sofrido uma erosão de confiança. Agora, as seguradoras estão tentando ajudar a resolver alguns dos problemas.

Fraude de dados, práticas contábeis questionáveis e catástrofes intensificadas são apenas alguns dos problemas que afetaram o mercado voluntário de carbono.

Esses infortúnios ajudaram a estimular uma nova linha de negócios: Apólices de seguro criadas para reduzir o risco de créditos que os poluidores compram para neutralizar seu impacto climático. No entanto, ainda não se sabe se o seguro pode ajudar a estabilizar um setor que está sob forte escrutínio.

Os créditos de carbono são um instrumento financeiro que ajuda a canalizar capital para projetos que reduzem as emissões de gases de efeito estufa. Os desenvolvedores de projetos vendem créditos equivalentes a uma tonelada de dióxido de carbono reduzida ou evitada para poluidores que desejam cancelar as emissões. No entanto, alguns projetos — especialmente os florestais — demonstraram beneficiar o clima muito menos do que o prometido, muitas vezes porque as florestas não corriam o risco de serem cortadas em primeiro lugar.

No mais recente sinal de crescimento do incipiente setor de seguros, a seguradora Oka, sediada em Park City, Utah, uniu-se à Cloverly, uma plataforma de comércio de carbono, para oferecer créditos segurados no início deste ano. De acordo com a empresa, os 300 usuários corporativos da Cloverly podem comprar uma apólice para acompanhar os créditos de carbono negociados em seu mercado digital, de forma semelhante à que os consumidores podem adicionar uma garantia estendida ao comprar um novo telefone.

Se parte de um projeto florestal segurado for queimada em um incêndio, por exemplo, a Oka pagaria ao segurado o valor dos créditos de carbono perdidos. A Cloverly, com sede em Londres e Atlanta, Geórgia, ainda não invalidou créditos desde sua criação em 2019, de acordo com o CEO Jason Rubottom. Ainda assim, Rubottom diz que não perdeu tempo em entrar em contato com a Oka depois de saber sobre a empresa.

O seguro é uma “solução necessária para ampliar esse mercado com integridade”, diz Rubottom. “Há incerteza e risco em qualquer crédito de carbono. Não há como evitá-los. Trata-se mais de minimizar e mitigar [esse risco].”

A demanda global por compensações no ano passado atingiu um novo recorde, com poluidores comprando créditos para contrabalançar até 164 milhões de toneladas de emissões de CO2, de acordo com a empresa de pesquisa de mercado BloombergNEF. As compras poderiam aumentar para bilhões de toneladas por ano e valer US$ 1,1 trilhão até 2050 — desde que os investidores continuem confiantes, escreveram os analistas da BNEF em uma nota de pesquisa recente.

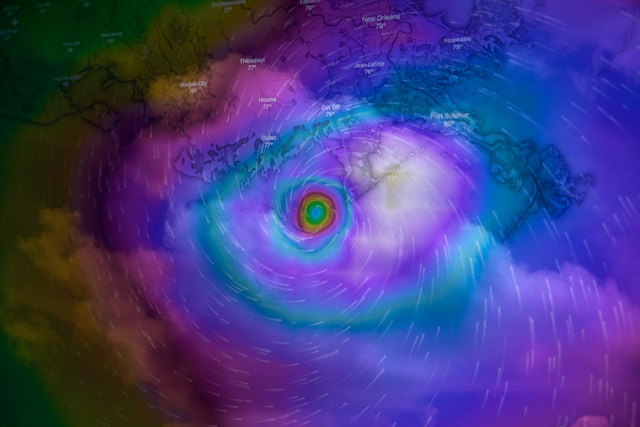

O mecanismo já alimentou a transição energética global, quando a energia eólica e a energia solar tiveram dificuldades para competir com os combustíveis fósseis em termos de custo. No entanto, nos últimos anos, as compensações de carbono têm sido alvo de críticas por não proporcionarem benefícios significativos para o clima. A mudança climática piorou a situação, com o agravamento dos incêndios florestais danificando os projetos destinados a sequestrar carbono nas próximas décadas.

O seguro de crédito de carbono é “essencial” para manter os investidores envolvidos, diz Natalia Dorfman, cofundadora e CEO da Kita Earth, uma startup de seguros sediada no Reino Unido. “Conseguir milhões de dólares para projetos subjacentes [de compensação] é um desafio sem a mitigação de riscos do seguro.”

Como as seguradoras são incentivadas a colocar os projetos de compensação de carbono sob escrutínio e subscrever aqueles com riscos mais baixos, Dorfman diz que o seguro também poderia trazer um “selo adicional de confiança” ao conturbado mercado de carbono.

Alguns desenvolvedores de projetos concordam. Uma dessas empresas é a GECA Environnement, uma empresa canadense que administra um projeto de remoção de carbono de biochar nos EUA e adquiriu um seguro de crédito de carbono da Oka.

Como é “excessivamente difícil” para os compradores navegar no mercado de compensação de carbono, o seguro representa uma “boa oportunidade” de oferecer segurança, diz Melissa Leung, diretora da GECA Environnement. Embora o desenvolvedor ainda esteja testando o novo serviço, Leung diz que a camada adicional de proteção ajudou.

“Isso está trazendo um produto totalmente diferente para a mesa”, diz Leung, cuja equipe executou recentemente sua primeira transação de créditos segurados.

“O seguro existe para realmente possibilitar riscos e inovações”, diz Chris Slater, um veterano em seguros que fundou a Oka em 2022. “No mercado de carbono, ele é uma parte importante que está faltando no momento.”

A maioria das seguradoras tradicionais evitou oferecer cobertura para o comércio de carbono, citando preocupações sobre a falta de dados de qualidade para avaliar os riscos, o impacto de um clima cada vez mais instável e o fato de que muitos projetos estão localizados em países com sistemas jurídicos fracos.

“Essas políticas de curto prazo não resolvem os riscos de longo prazo, mesmo que ajudem as partes a gerenciar os riscos de curto prazo de forma mais eficiente”, diz Danny Cullenward, advogado especializado em clima e membro sênior do Kleinman Center for Energy Policy da Universidade da Pensilvânia. “Não é uma resposta, e nunca poderá ser uma resposta aos riscos induzidos pelo clima.”

Até o momento, os compradores e vendedores de créditos de carbono têm se apoiado amplamente em uma prática de autosseguro conhecida como “buffer pool”, em que os desenvolvedores de projetos reservam uma parte dos créditos para cobrir perdas inesperadas de carbono. No entanto, quanto mais créditos os desenvolvedores canalizam para o buffer pool, menos créditos são deixados para venda, o que afeta a lucratividade do projeto. As seguradoras afirmam que podem oferecer benefícios semelhantes com custos menores.

Para desenvolver seu produto, a Oka afirma ter coletado dados de cerca de 7.000 projetos de compensação de carbono de todos os tipos em todo o mundo e 15 grandes riscos, desde incêndios florestais até fraudes e negligência operacional. A startup analisou a frequência e a gravidade de cada risco e combinou isso com outros fatores, como a localização do projeto, a experiência do desenvolvedor e o tamanho do buffer pool para criar um modelo de preços.

Desde que recebeu a luz verde do Lloyd’s de Londres para começar a subscrever apólices em janeiro, a empresa forneceu cotações para cerca de 50 participantes do mercado de carbono e concluiu “várias vendas”, de acordo com Slater. A Oka também levantou US$ 10 milhões em financiamento de risco em março, de investidores como Aquiline Capital Partners e Firstminute Capital.

Rubottom diz que a própria Cloverly adquiriu as apólices da Oka para dois projetos de compensação baseados na natureza na Indonésia para entender como o seguro funciona. Embora ele não queira especificar o prêmio, Rubottom diz que “é muito razoável”, acrescentando que o preço acessível do seguro o “surpreendeu”.

A Oka não está sozinha nesse campo incipiente. A Multilateral Investment Guarantee Agency (MIGA) — o braço de seguros do Banco Mundial — está trabalhando na criação de políticas para que os desenvolvedores de projetos de compensação se protejam contra riscos políticos. (O anúncio feito pelo Zimbábue no ano passado de que reteria metade das receitas de compensação geradas em seu território mostra os desafios que os desenvolvedores enfrentam). Kyoowon Oh, subscritor sênior da MIGA, diz que sua agência planeja implantar dois ou três projetos-piloto na Ásia e na África este ano.

Outros pioneiros incluem o Howard Group, uma corretora que administra mais de US$ 38 bilhões em prêmios de seguro. Desde 2022, a Howard fez uma parceria com a empresa financeira de carbono Respira International e com o investidor de resseguros Nephila Capital para oferecer cobertura de seguro para negligência e fraude de terceiros.

Por sua vez, a Kita tem uma solução de seguro para ajudar a mitigar a incerteza da entrega de créditos de carbono no prazo. Por exemplo, se um registro de crédito de carbono — ou seja, um terceiro que registra projetos de compensação e certifica créditos — mudar sua metodologia antes que os créditos sejam entregues, os segurados da Kita poderão solicitar uma compensação em dinheiro e comprar créditos de carbono em outro lugar, de acordo com a seguradora. Os compradores também poderiam receber créditos de substituição de projetos pré-selecionados pela Kita.

Desde o lançamento de seu produto no ano passado, a Kita recebeu centenas de consultas de possíveis segurados, diz Dorfman, embora ela se recuse a revelar o número de negócios concluídos.

Como praticamente nenhum pedido de indenização foi feito até o momento, o impacto do seguro de crédito de carbono no mundo real ainda está para ser visto. Mas alguns observadores são céticos em relação aos benefícios.

“O preço é realmente um problema aqui”, diz Juerg Fuessler, sócio-gerente da Infras, consultoria sediada em Zurique. Ele diz que oferecer uma cobertura abrangente para projetos florestais em áreas com alto risco de incêndios florestais, por exemplo, pode resultar em prêmios muito altos para que alguém compre uma apólice. Para os projetos em que os prêmios são mais baixos, os níveis de risco geralmente são menores, assim como a atratividade do seguro, diz Fuessler.

Padrões climáticos erráticos e o surgimento de novas soluções de redução de emissões são dois fatores que podem complicar ainda mais a questão. Isso se deve ao fato de que o sucesso do seguro se baseia, em grande parte, na precisão com que as seguradoras podem prever os danos que poderão ter de cobrir e fixar o preço de seus serviços de acordo. Mas a mudança climática está mudando as probabilidades de certos eventos extremos, tornando a precificação de projetos de compensação baseados na natureza um desafio. Embora os projetos de remoção de carbono projetados, como a captura direta de ar, estejam mais protegidos dos riscos climáticos, as tecnologias ainda estão em sua infância e carecem de dados suficientes para que as seguradoras desenvolvam um modelo significativo.

A forma como as seguradoras tratam as disputas sobre se um projeto proporcionou benefícios reais de carbono — a chamada adicionalidade — também ainda está em desenvolvimento. Em teoria, um projeto é adicional se a redução ou remoção de emissões não teria ocorrido sem a receita da venda de créditos de compensação. Mas isso continua sendo difícil de medir.

“É muito difícil criar produtos de seguro quando os principais atores do mercado não concordam com o indicador objetivo de qual seria o resultado ou qual seria a solução adequada”, diz Cullenward.

Mas, entre todas as dificuldades que as seguradoras precisam resolver, a maior delas pode ser a data de validade de uma apólice. Para que as compensações sejam significativas, os desenvolvedores de projetos precisam manter o carbono fora da atmosfera por um longo período, normalmente um século ou mais. No entanto, nenhuma apólice de seguro existente inclui um período de cobertura de 100 anos.

“O seguro não pode desempenhar um papel na garantia da permanência”, diz Slater. Em vez disso, a Oka oferece uma apólice de três anos e pode renová-la após reavaliar os riscos e ajustar os prêmios. Ao fazer isso, “estamos dando uma pequena mordida em parte da permanência”, diz ele.

Mas Cullenward compara o acordo de curto prazo do seguro de crédito de carbono ao seguro residencial, que tem um procedimento de renovação semelhante. Em estados americanos como a Califórnia e a Flórida, o agravamento de incêndios florestais e furacões está afastando os provedores de seguro residencial. O mesmo poderia acontecer com o setor de crédito de carbono, e Cullenward se pergunta por quanto tempo um desenvolvedor de projeto de compensação florestal poderia renovar sua apólice – e a que preço.

No entanto, Rubottom, da Cloverly, diz que vê com bons olhos a chegada da inovação em seguros como “outra peça importante do quebra-cabeça”.

“O comércio de créditos de carbono é um setor muito incipiente e muito imaturo”, diz ele. “Não existe uma bala de prata.”

Esta reportagem foi escrita por Coco Liu para a Bloomberg.